可能很多人都认为,国内那些顶着博士、海归等光环的基金经理,投资能力肯定都是相当厉害的,把钱交给他们管理要远比自己瞎捣鼓好得多。但事实并非如此,Wind多个方面数据显示,实际上很多基金经理都跑不赢沪深300指数(3958.740,-17.68,-0.44%)(3958.7400,-17.68,-0.44%),甚至某些基金经理都算不上成熟、专业的投资者,更像是一个大散户,也就是机构的散户化。

近日,证监会发布推进公募基金行业高水平发展16条意见,全面总结了中国公募行业很多问题,并给出了“药方”,其中提到采取比较有效监管措施限制“高换手率”等博取短线交易收益的行为,严厉打击“老鼠仓”、市场操纵、利益输送、非公平交易等损害基金持有人利益的违法违规行为。

今天,我们就带大家都看看:基金投资人是怎么被收割的。尽管被收割的原因有很多,但我们一个一个的来,先从兴银基金的股市多动症和利益输送开始。

股市多动症是一种病,不仅是散户中招,就连部分基金经理也“重度感染”,我们大家可以通过“佣金规模比”和“年换手率”两个指标来衡量。

“佣金规模比”指的是基金报告期内支付的佣金总额与基金规模的比值,比值越大意味着基金经理调仓越频繁,同时也代表着基金持有人需要为基金经理支付的交易成本也就越高。

截至4月30日,新浪财经选取了规模超过2000万元的基金产品,将“佣金规模比”降序排列后发现,兴银景气度优选基金排在全市场第1位,佣金规模比高达6.26%,这在某种程度上预示着投资者买100元的基金,其中有6.26元就用来支付了基金经理的交易佣金。再算上1.5%的管理费、0.2%的托管费、最高1.5%的申购费、最高1.5%的赎回费等,整体费率都在10%左右了,这让基金投资者情何以堪?

而排名第20名的博时量化价值基金(用程序做高频交易的基金),其“佣金规模比”也只有2.25%,远不及兴银景气度优选基金的6.26%。换句话说,兴银景气度优选基金的佣金规模比是博时量化价值基金的2.78倍。另外,排名第5名的是兴银策略智选基金,同样是兴银基金管理的产品,佣金规模比为3.16%。

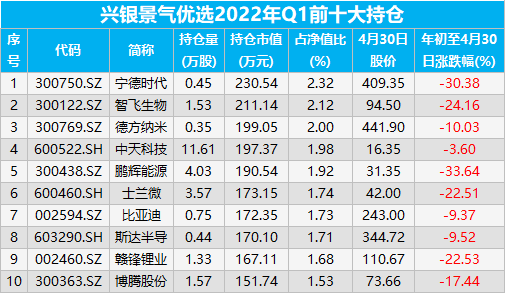

从收益率来看,兴银景气度优选基金同样赶不上博时量化价值基金。1月1日至4月30日,博时量化价值A的收益率是-14.47%,跑赢沪深300指数(-18.71%)4.24个百分点,兴银景气度优选A的收益率是-31.96%,跑输沪深300指数13.25个百分点。这在某种程度上预示着兴银景气度优选基金用更高的交易频率反而给投资者带来了巨额的亏损。

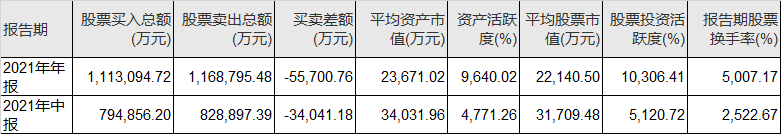

Wind多个方面数据显示,2021年,兴银景气度优选的换手率为5007.17%,股票买入总额111.31亿元,股票卖出总额116.88亿元,买卖差额为5.57亿元,付出了交易费用3021.96万元,交易佣金1648.79万元!

截至4月30日,兴银景气度优选基金的规模为0.9949亿元,即便以2020年12月31日6.24亿元规模来计算(21年6月30日规模为3.4亿元,21年12月31日规模为1.33亿元),这成交额依然是非常惊人的数据。一个规模只有几个亿的基金,一年却能够刷出100多亿的成交额,产生3021.96万元的交易费用,这样的数据实在太过于夸张!而这些成本则全部由基金持有人来支付。

需要注意的是,兴银景气度优选基金是一只混合型基金,其业绩比较基准是:沪深300指数收益率×70%+中债综合指数收益率×30%。但一季报的多个方面数据显示,兴银景气度优选基金持有了92.97%的股票,5.42%的债券,1.3%的银行存款,0.32%的其他资产。显然,基金经理杨坤超配了股票资产。

但杨坤的超配股票、高频交易并没有给持有人带来收益,不管是绝对收益还是相对收益都是如此。截至4月30日,兴银景气度优选基金的净值为0.7374元,意味着投资者面临着将近30%的亏损,而相对收益则是跑输了基准14.36个百分点。在杨坤的一顿操作下,兴银景气度优选基金则从一个中游基金变成了一个垫底的末流基金。原因是业绩太差,杨坤的管理规模从2021年Q1的17.5亿元,猛然暴降至2022年Q1的3.1亿元,降幅高达82.29%,而前后仅仅只有1年的时间。

其实,在兴银基金,管不住手的基金经理不单单是杨坤,而是多位基金经理同时犯有股市多动症。

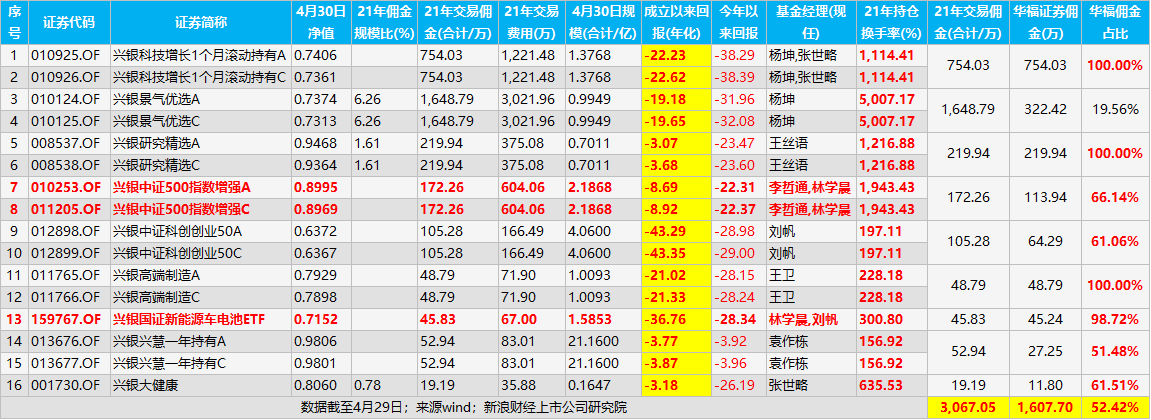

截至4月30日,兴银基金旗下共有31只混合型基金和股票型基金(为便于统计,A类和C类份额分别计算)。2021年,兴银基金旗下换手率超过10倍的基金分别是兴银景气优选、兴银策略智选、兴银中证500指数增强、兴银鼎新、兴银研究精选、兴银丰盈、兴银科技增长1个月滚动持有、兴银消费新趋势。但这些基金的业绩并不像它们的换手率那样惊人,有2/3的基金成立以来反而都是亏损的(合并A类和C类份额,不含兴银瑞景)。

难以理解的是,兴银中证500指数增强作为一只主要跟踪指数的基金,为什么在2021年的10个月里,换手率会高达1943.43%?再比如兴银国证新能源车电池ETF作为一个纯粹跟踪指数()的ETF基金,为什么换手率会超过300%?要知道,该基金成立于2021年8月6日,2021年的交易时间不足5个月。真的仅只是散户的频繁操作吗?

理解兴银基金超高换手率背后的逻辑,我们可能要从基金业的“潜规则”和背后的股权结构可以进行综合理解。

高换手率的问题,或直指基金行业交易高佣金背后“潜规则”,即当行情不好、新基金销售困难时,基金公司为鼓励券商销售,会拿基金的交易量作为交换,哪家券商卖的新基金多,就会给该券商更多交易量,因此导致了某些基金奇高无比的换手率。

天眼查多个方面数据显示,华福证券持有兴银基金76%的股权,是兴银基金的实际控制人,对兴业基金拥有绝对的控制权。

2021年,华福证券的佣金分仓总收入为7069.05万元(仅包含公募基金的佣金),同比增长122.08%,排名上升了5个名次,位列第42名。这样骄人的成绩,离不开华福证券旗下控股子公司兴银基金的鼎力支持。

截至4月30日,Wind多个方面数据显示,兴银基金旗下产品2021年共产生了3067.05万元的交易佣金,其中1607.7万元都是通过华福证券的通道完成的,占比超过50%达到了52.42%。而华福证券在2021年获得的佣金分仓总收入也不过7069.05万元(仅包含公募基金的佣金),这在某种程度上预示着兴银基金为华福证券贡献了22.74%的业绩。

从细分产品来看,兴银科技增长、兴银景气优选、兴银研究精选分别给华福证券贡献了754.03万元、322.42万元、219.94万元的佣金收入。另外,兴银科技增长、兴银研究精选、兴银高端制造更是将100%的交易佣金收入都给到了华福证券。

兴银基金赚了管理费、完成了母公司的KPI,华福证券赚了佣金提升了业绩,而整个交易环节中唯一受损的可能就是对他们报以信任的投资者了。

数据显示,兴银基金的股票型和混合型产品有2/3成立以来都处于亏损状态(合并A类和C类份额,不含兴银瑞景),兴银科技增长、兴银景气优选、兴银策略智选今年以来的跌幅更是超过了30%,大幅跑输了沪深300指数(-18.71%)。

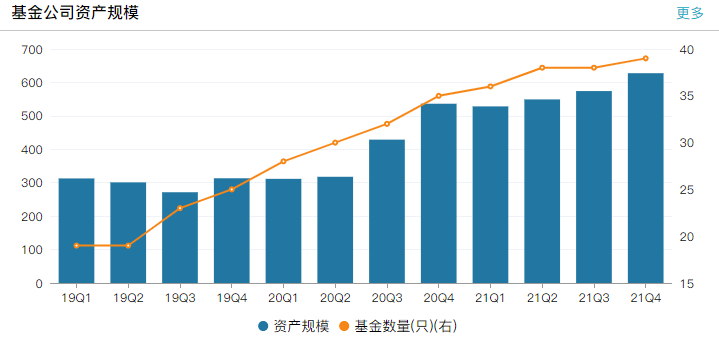

尽管兴银基金旗下的大多数产品亏得一塌糊涂,但公司的管理规模还在持续攀升,截至4月30日,兴银基金混合型产品13只,规模36.56亿元,股票型5只,规模11.07亿元。

在兴银基金官网,公司这样介绍自己的使命和价值观:公司秉承“真诚服务,共同兴业”的公司使命,坚持“以客户为中心”的经营理念,遵循治理完善、诚信合规、业务精良、运作稳健的经营理念,致力于为投资者提供全面优质的财富管理服务。